«Κούρεµα» ή επιµήκυνση του χρόνου εξόφλησης των ελληνικών οµολόγων προβλέπουν τα δυο βασικά εναλλακτικά σενάρια γύρω από τα οποία περιστράφηκε η συζήτηση περί αναδιάρθρωσης του ελληνικού χρέους, που φούντωσε ξανά τιςπροηγούµενες ηµέρες.

Η κυβέρνηση και η τρόικα επιµένουν βεβαίως ότι δεν υπάρχει θέµα αναδιάρθρωσης, ενώ και πολλοί ιθύνοντες υποστηρίζουν ότι η καλύτερη λύση για την Ελλάδα παραµένει, επί του παρόντος τουλάχιστον, η εφαρµογή του προγράµµατος προσαρµογής του Μνηµονίου, µε σωστό τρόπο. Χαρακτηριστικά, οδιοικητής της Τραπέζης της Ελλάδος, Γιώργος Προβόπουλος, αναγνωρίζοντας προφανώς τις αποτυχίες και τις καθυστερήσεις που σηµειώθηκαν ώς τώρα, τάσσεται υπέρ µιας «ισχυρής επανεκκίνησης» της προσπάθειας, όπως την ονοµάζει, η οποία να συνοδεύεται και από ένα αντίστοιχο πολιτικό µήνυµα ότι το πολιτικό σχήµα θα «τραβήξει το κάρο µπροστά».

Ωστόσο, υπάρχει και η άλλη πλευρά που υποστηρίζει ότι µια αναδιάρθρωση είναι αναπόφευκτη, δεδοµένου ότι το χρέος είναι εξαιρετικά υψηλό και όσο κι αν προσπαθούµε, «τα νούµερα δεν βγαίνουν», µε αποτέλεσµα οι προσπάθειες να πέφτουν στο κενό. Μια αναδιάρθρωση, υποστηρίζει αυτή η πλευρά, θαδώσει µια ανάσα χρόνου, που θαεπιτρέψει στην οικονοµία να ορθοποδήσει.

1. ΤΟ «ΚΟΥΡΕΜΑ». Η απόφαση της Ε.Ε. για τον µόνιµοµηχανισµό στήριξης (ESM) που θα τεθεί σε λειτουργία µετά το 2013 προβλέπει ότι για να στηριχθεί µια χώρα από τον συγκεκριµένο µηχανισµό πρέπει να προηγηθεί «κούρεµα» των οµολόγων που κατέχουν οι ιδιώτες πιστωτές της. Οι αγορές αντέδρασαν αρνητικά στη συγκεκριµένη απόφαση της Ε.Ε., καθώς θα επωµιστούν κόστος. Αν παρ’ όλα αυτά το κούρεµα τούς επιβληθεί, µάλλον δεν θα θελήσουν να αγοράσουν ξανά σύ ντοµα ελληνικά οµόλογα. Η Ελλάδα θα είναι τότε εξαρτηµένη για πολύ καιρό από τον δανεισµότης τρόικας, η οποία κι αυτή – βεβαίως – θα θέλει να πάρει τα λεφτά τηςπίσω, οπότε είναι σίγουρο ότι θαεπιβάλει ένα αυστηρό πρόγράµµαλιτότητας µεγάλης διάρκειας.

Το σενάριο του «κουρέµατος» έχει και άλλες παραλλαγές. Θα µπορούσε να γίνει άµεσα, µε τηνΕΚΤ π.χ. να προχωρεί σε µαζική επαναγορά οµολόγων στη δευτερογενή αγορά, στις µειωµένες τιµές που ισχύουν σήµερα.

Θα µπορούσε, εναλλακτικά, λέει ο αναπληρωτής καθηγητής του Πανεπιστηµίου Αθηνών Γιάννης Βαρουφάκης, να αναλάβει η ΕΚΤ χρέος ίσο µε το 60% του ΑΕΠ της χώρας και να το διαπραγµατευθεί εκείνη στη συνέχεια µε τους πιστωτές, επιβάλλοντας π.χ. «κούρεµα» ή επιµήκυνση. «Η αναδιάρθρωση είναι άγνωστη περιοχή», αντιτείνει ο ∆ηµήτρης Μαρούλης, διευθυντής στη ∆ιεύθυνση Οικονοµικών Μελετώντης Alpha Bank. «H Ελλάδα θα καταταγεί για πολλά χρόνια στις χώρες µε χαµηλή αξιοπιστία. Κι όλα αυτά επειδή δεν θέλουµε να πειράξουµε τους φοροφυγάδες ή να ξετινάξουµε τους δήµους...».

2. Η ΕΠΙΜΗΚΥΝΣΗ. Είναι το σχετικά πιο ανώδυνο σενάριο, αφού απαιτεί απλώς απότις αγορές να ακολουθήσουν το παράδειγµα της τρόικας και να δώσουν περισσότερο χρόνο στην Ελλάδα για να τις εξοφλήσει. Ωστόσο, όπως λέει ο Γιάννης Στουρνάρας, γενικός διευθυντής του ΙΟΒΕ και καθηγητής του Πανεπιστηµίου Αθηνών, για να δεχθούν την επιµήκυνση οι αγορές θα ζητήσουν µεγαλύτερο επιτόκιο, κάτι που θα οδηγήσει σε µεγαλύτερο έλλειµµα, λόγω αύξησης του κόστους των τόκων. «Πρέπει να σταµατήσουµε ακόµη και να σκεφτόµαστε την αναδιάρθρωση και να επικεντρωθούµε στο αίτιο που δηµιούργησε το χρέος και την αντιµετώπισή του», τονίζει. Ο Γκίκας Χαρδούβελης, καθηγητής στο Πανεπιστήµιο Πειραιώς και οικονοµικός σύµβουλος τουοµίλου της Eurobank, υποστηρίζει ότι η επιµήκυνση είναι το πιθανότερο σενάριο αναδιάρθρωσης και προσθέτει ότι αν πρόκειται να γίνει, καλύτερα αυτό να συµβεί το ταχύτερο δυνατόν. «Ετσι, αν η οικονοµία ανακάµψει από το 2012, όπως λέει ητρόικα, θα έχουµε πρωτογενή πλεονάσµατα και δεν θα χρειαστούµε νέο δανεισµό», υποστηρίζει.

Οι συνέπειες

Για τους καταθέτες

Για τους καταθέτες Οι περισσότεροι αναλυτές υποστηρίζουν ότι ακόµη και σε περίπτωση αναδιάρθρωσης µε κάποιας µορφής συµφωνηµένου haircut, οι καταθέσεις δεν κινδυνεύουν.

Οι τράπεζες µπορεί να δοκιµαστούν, να υποχρεωθούν σε συνεργασίες µεταξύ τους, ακόµη και σε µερική ή προσωρινή κρατικοποίησή τους,αλλά δεν θα πάψουν να εξυπηρετούν τους πελάτες τους.

Επισηµαίνουν µάλιστα ότι υπάρχει πάντα η ασφαλιστική δικλίδα του υφιστάµενου Ταµείου Χρηµατοπιστωτικής Σταθερότητας, 10 δισ. ευρώ. Μέχρι στιγµήςαποφεύγουν να κάνουν χρήση των κεφαλαίων αυτών, καθώς κάτι τέτοιο συνεπάγεται ότι η κυβέρνηση αποκτά λόγο στη διοίκησή τους, αλλά εν ανάγκη θα καταφύγουν σε αυτή τη λύση.

Βεβαιότητες πάντωςδεν υπάρχουν καθώς µε αυτή τη µορφή η οργανωµένη αναδιάρθρωση δεν έχει προηγούµενο.

Αντίθετα, αυτό που όλοι φοβούνται, είναι η επανάληψη του φαινοµένου τύπου Αργεντινής, όπου όλοι έσπευσαν να αποσύρουν τις καταθέσεις τους και η κυβέρνηση υποχρεώθηκε να επιβάλει περιορισµούς εβδοµαδιαίας ανάληψης (250 πέσος).

Οι έλληνες τραπεζίτες ανησυχούν ότι και µόνο αν ακουστεί ηλέξη χρεοκοπία, οι έλληνες καταθέτες θα κάνουντο ίδιο. Σε αυτή την ακραία περίπτωση, η θέσπιση ανάλογων περιορισµών στις αναλήψεις δεν µπορεί να αποκλεισθεί.

Εννοείται, βεβαίως, ότι αν εκδιωχθεί ηΕλλάδα από την ευρωζώνη ή ανη ευρωζώνη διαλυθεί και η Ελλάδα επιστρέψεισε εθνικό νόµισµα, η αξία των καταθέσεων θα ακολουθήσει την ισοτιµία του νέου νοµίσµατος.

Αυτό όµως είναι το απόλυτα ακραίο σενάριο, στο οποίο ακόµη και οι οικονοµολόγοι που προβλέπουν µε βεβαιότητα την αναδιάρθρωση δίνουν ελάχιστες πιθανότητες.

Για τα ασφαλιστικά ταμεία

Τα ασφαλιστικά ταµεία στην Ελλάδα κατέχουν οµόλογα αξίας αρκετών δισ. ευρώ και είναι προφανές ότι αν αυτά υποστούν κούρεµα, θα ασκηθούν πιέσεις στα ήδη προβληµατικά οικονοµικά τους, µε συνέπειες για το ύψος των χορηγούµενων παροχών και συντάξεων. Οικονοµολόγοι υποστηρίζουν ότι η κυβέρνηση µπορεί να µην κουρέψειτα οµόλογα των Ταµείων, αλλά να επιµηκύνει τηδιάρκειά τους. ∆εδοµένου ότι τα Ταµεία είναι µακροπρόθεσµοι επενδυτές και όχι κερδοσκόποι, λογικά µια τέτοια λύση θα ήταν συµφέρουσα γι’ αυτά καιχωρίς κόστος για τους ασφαλισµένους.

Για τους µισθούς

Σε περίπτωση haircut, είναι πιθανό ότι η Ελλάδα δεν θα µπορέσει στο ορατό µέλλοννα ξαναβγεί στις αγορές για δανεισµό. Η χώρα θα στηρίζεται για µεγάλο διάστηµα στα δάνεια της τρόικας και αυτό σηµαίνει ότι θα συνεχίσει µε αυστηρότερουςόρους την εφαρµογή του Μνηµονίου. Ενδεχοµένως, θα γίνουν απολύσεις στο ∆ηµόσιο και νέες µειώσεις µισθών των δηµοσίων υπαλλήλων, που θα συµπαρασύρουν και αυτούς στον ιδιωτικό τοµέα. Αν η συνταγή της υποτίµησης τιµών και µισθών δουλέψει, η χώρα κάποια στιγµή θα ανακτήσει την ανταγωνιστικότητά της και θα περάσει σε θετικούς ρυθµούς ανάπτυξης.

Βεβαίως, αν κηρυσσόταν χρεοκοπία τύπου Αργεντινής, οι συνέπειες θα ήταν δραµατικές. Εκεί το ΑΕΠ υποχώρησε άνω του 20%, η ανεργία έφτασε στο23% και η φτώχεια στο 57%.

Για τις τράπεζες

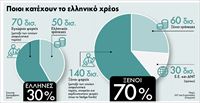

Είναι προφανές ότι οι τράπεζες έχουν τα περισσότερα ίσως να χάσουν από µια αναδιάρθρωση του χρέους, αφού αυτέςκατέχουν το µεγαλύτερο µέρος του χρέους µας. Περίπου 50 δισ. ευρώ έχουν στα χέρια τους οι ελληνι κές τράπεζες, κάπου60 δισ. ευρώ επίσης οι ξένες τράπεζες µε κυριότερες τις Γαλλικές, τις Γερµανικές και τις Ολλανδικές , ενώ σηµαντική είναι και η συµµετοχή των ξένων ασφαλιστικών ταµείων και εταιρειών και των hedge funds. Σε περίπτωση haircut οι τράπεζες θα χρειαστούν γενναία κεφαλαιακή ενίσχυση και οι κυβερνήσεις των εν λόγω χωρών ίσως υποχρεωθούν να βάλουν το χέρι στην τσέπη για να τις σώσουν. Μεγάλοι χαµένοι θα είναι και οι ιδιώτες κάτοχοι των ελληνικών οµολόγων, αφού η επένδυσή τους, που µέχρι χθες θεωρούσαν ασφαλή, θα χάσει ένα µέρος της αξίας της.

Για την ανάπτυξη

Υποτίθεται ότι η αναδιάρθρωση θα δώσει ανάσα στη χώρα και θα της επιτρέψει έτσι να επιστρέψει σε θετικούς ρυθµούς ανάπτυξης. Αυτό, όµως, δεν σηµαίνει χαλάρωση . Το έλλειµµα θα πρέπει να συνεχίσεινα µειώνεται , έστωκαι µε βραδύτερους ρυθµούς γιατί οι νέοι πιστωτές µας –όποιοι κι αν είναι αυτοί- θα περιµένουν να πάρουν πίσω τα χρήµατά τους κιαυτό δεν θα γίνει αν δεν υπάρξει σταθερήδηµοσιονοµική εξυγίανση. Σε περίπτωση µονοµερούς χρεοκοπίας, βεβαίως, ο κίνδυνος της ύφεσης είναι ο πιο µεγάλος.

http://www.tanea.gr/default.asp?pid=2&ct=1&artid=4626008

No comments:

Post a Comment